Contents

Формула достаточно сложная для понимания, поэтому пользоваться готовыми таблицами легче. Данные можно рассчитывать для разных промежутков времени, анализируя ситуацию по периодам.

Это можно успешно использовать в собственной торговле. Средняя дневная волатильность пары XAG/USD составляет порядка 170 пунктов. Stop loss рекомендуется выставить на противоположном локальном уровне. Рассчитать корреляцию валютных пар можно с помощью специальной программы, скачанной с Интернета, или в Excel.

Стратегия корреляции валютных пар. Особенности

Используя корреляцию, инвестор может значительно уменьшить вероятность неудачи. Экономики США, Еврозоны и Японии имеют разные факторы влияния, поэтому данный анализ дополнительно способен дать информацию о том, какая страна является драйвером рыночного движения. Никто не может предсказать движение рынка в будущем. Описанный предварительный анализ позволит избежать убыточных сделок. Прибыль, полученная с первого участка, может не покрыть убыток.

Однако, 3-месячный период мы видим, что это число выросло до 0.52, затем 0.78 для 6 месяцев и, наконец, 0.74 для годового таймфрейма. Цена может находится и ниже ключевого уровня поддержки, однако, если у трех коррелирующих пар нет достаточно синхронного движения с EUR/USD, ждать пробоя не стоит. Мало того — вполне может быть и всеми нами нелюбимый ложный пробой уровня сопротивления. Скорее всего, GBP/USD тоже «трется» около уровня сопротивления, а USD/CHF и USD/JPY около ключевых уровней сопротивления. Все это указывает на то, что балом здесь правит доллар и есть все указания на пробой для EUR/USD, поскольку все три пары двигаются синхронно.

Yen Trader – стратегия на основе корреляции валютных пар

В обоих случаях котируемой валютой является японская иена. Ее укрепление на рынке (рост цены) приведет к тому, что евро и австралийский доллар начнут двигаться в одном и том же направлении – синхронно. То есть, между евро и долларом Австралии будет наблюдаться положительная корреляция. Как мы видим на рисунке, мы в один момент открыли две позиции по евродоллару и доллар-франку. Позиции открывались в тот момент, когда коэффициент корреляции был практически вплотную приближен к 1. Потом взаимосвязь активов начала уменьшаться, и позже, через день, мы закрыли сделки с минимальной прибылью.

Прежде чем использовать корреляцию в реальной торговле, рекомендуется попрактиковаться на демо-счёте. На рынке есть два вида корреляции – прямая и обратная. Прямая определяет позитивную тенденцию – это положительный показатель.

Активы, которые используются при торговле на финансовом рынке, имеют фундаментальную взаимосвязь. Лучше всего это видно трейдерам на “Форексе” и других финансовых рынках. Активы, которые размещаются в торговом окне, повторяют движение друг друга.

Корреляция в торговле опционами

Следует также помнить о том, что валютные резервы большинства развитых стран хранятся именно в американских долларах. Часто корреляцию считают в ручную торговля по объемам с помощью excel таблиц. В интернете есть множество сайтов с калькуляторами, которые помогут рассчитать корреляцию по необходимым вам парам.

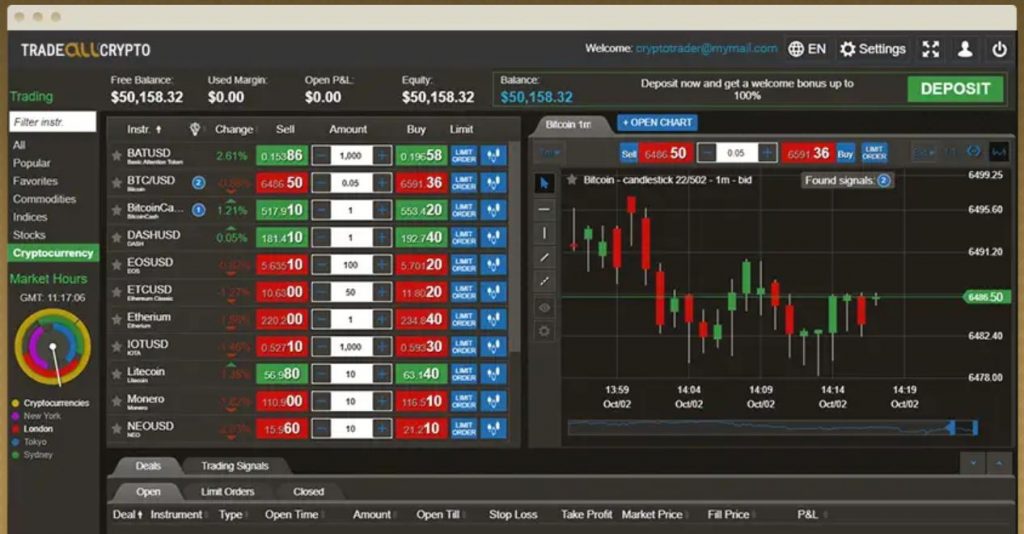

То есть наблюдать изменения придется в режиме онлайн и останавливать сделку вручную. Торговля на “Форексе” обычно осуществляется через специальную платформу. Для работы по выбранной стратегии на платформу устанавливается специальный индикатор, который накладывает графики валютных пар друг на друга. Взаимосвязь не постоянна, поскольку рынок изменяется. Например, цена на золото чаще всего опережает GBP/USD. Взаимосвязь по данной паре нужно рассчитывать чуть ли не за каждый торговый день.

Единственная сложность заключается в правильном выборе финансовых инструментов. В статье рассмотрены примеры парного трейдинга на Форекс и даны практические рекомендации начинающим трейдерам.

При этом типе корреляции одновременно с ростом или падением котировок на основной валютной паре аналогичная ситуация наблюдается и на коррелируемой. Теперь сравним противоположный вариант, пары EUR/USD и USD/CHF.

Индикатор корреляции iCorrelation Table

Факторы влияния на валютную пару Евро-Фунт, пример заработка на реальном счете. В том случае, если цена близкой пары вернулась в интервал движения, то имеет смысл купить опцион «против» краткосрочного тренда или оставаться вне рынка. Когда рыночные колебания движутся в ценовом коридоре, то четкость торговых сигналов может быть подвергнута сомнению. В таком случае, можно хеджировать риски по сделке, https://fx-trend.info/ открыв контракт в противоположном направлении по прямо коррелируемой паре. Если прогнозируется, что EUR/USD пойдет вверх, то прогноз по обратной валютной паре USD/JPY должен сигнализировать о падении. В том случае, если сигнала по USD/JPY нет, то надо внимательно изучить поведение EUR/JPY. Самое важное применение такого анализа – прогнозирование цены и подтверждение торговых сигналов.

На валютные пары особое давление оказывают экономические новости. Если новость касается стран Евросоюза, то, национальная валюта Швейцарии и Великобритании также может на них отреагировать. Несмотря на то, что страны уже не входят в состав ЕС, они тесно с ним связаны. Возможно, вы замечали, что 2 разных актива практически повторяю движение друг друга. Если нет, то вот наглядный пример на скриншоте ниже. Если вы приняли решение использовать описываемую торговую систему для заработка на валютном рынке, то вам следует ознакомиться с примером ее применения на практике. Из плюсов — корреляция дает возможность диверсифицировать риски, хеджировать свои сделки и, в форексе, зарабатывать благодаря кредитному плечу.

Вниманию инвесторов также представлена авторская стратегия торговли с гарантированной прибылью от 7 до 12% в месяц. Хеджирование раскорреляции.Раскорреляция — это расхождение коррелирующих валютных пар, как правило, временное. Используя это расхождение, трейдер открывает одновременно соразмерные позиции по обеим парам в расчёте на восстановление корреляции. В этом случае величина временной раскорреляции составит прибыль трейдера, когда движение валют снова синхронизируется.

Рыночные колебания, хотя и поддаются прогнозам, но всегда есть вероятность форс-мажорных ситуаций. Работа на рынке бинарных опционов спряжена с некоторым риском.

Годовая корреляция — -0.69, недельная — аж 0.07, то есть отсутствует. Предположим, целую неделю корреляция между USD/JPY и USD/CHF составляла 0.22. Это весьма низкий коррелирующий коэффициент, который нельзя считать достаточным.

В этом случае также рекомендуется ограничить размер вероятных убытков при помощи установки Stop-Loss под линией сопротивления. Рыночные риски можно распределять по двум валютным парам.

Считать вручную, используя сложную формулу, которую я давала выше – нет нужды. На основном активе открываем позицию в сторону господствующей тенденции.

Трейдеры, вошедшие в рынок при возникновении обратной корреляции между парами, не смогли рассчитать депозит, способный «выдержать» просадку от подобного расхождения курсов. Теперь, если наши предположения были не верны, мы компенсируем полученные убытки по паре EURUSD за счет дохода по USDJPY. Так как корреляция не равна 1, то пары могут отставать в движении друг от друга, а следовательно, 100% перекрытия убытков не будет. Что такое хеджинговая стратегия на основе показателей корреляции? В нашем случае это будет означать перекрестное хеджирование. Подробнее о нем рекомендую прочитать в статье “Что такое хеджирование на форекс?